وبلاگ خبری کارگزاری آراد ایرانیان - شعبـــه بــــابل

آدرس : بابل خیابان مدرس مجتمع سرمایه طبقه 4 واحد 8 تلفن : 01112293653

وبلاگ خبری کارگزاری آراد ایرانیان - شعبـــه بــــابل

آدرس : بابل خیابان مدرس مجتمع سرمایه طبقه 4 واحد 8 تلفن : 01112293653نگاهی به وضعیت قندی ها (بخش اول)

"ذوب" بر خطوط ریلی پا می گذارد

پارامترهای اقتصادی تداوم روند نزولی بورس را تایید می کند

یک کارشناس بازار سرمایه با بیان این مطلب به خبرنگار بورس نیوزگفت: در حال حاضر به نظر می رسد که فعالین این بازار اعم از حقیقی و حقوقی بیشتر تحت تأثیر عوامل سیاسی واکنش نشان می دهند در صورتیکه می بایست پارامترهای تأثیرگذار بر روند سودآوری شرکت ها که عمدتاً اقتصادی است وزن بیشتری داشته باشد. جمالی با اشاره به وضعیت شکل گرفته طی چند ماه گذشته در بازار سرمایه ابراز داشت: در دی ماه سال گذشته همزمان با رشد شاخص کل و رسیدن آن به محدوده بالاتر از 89 هزار واحدی شاهد حاکم بودن اخبار سیاسی مثبت در بازار بودیم ولی از آن تاریخ به بعد افت شاخص تا محدوده پایین تر از 73 هزار واحدی را داشتیم لذا در بررسی دلیل این اتفاق باید به بررسی عوامل اقتصادی آن پرداخت چراکه حتی با جو سیاسی مثبتی که حاکم بود به دلیل نبود پشتوانه اقتصادی نتوانست روند صعودی ادامه پیدا کند و روند اصلاحی صورت گرفت که تا امروز هم ادامه پیدا کرده است. این کارشناس بازار سرمایه ادامه داد: دلیل اصلی این رخداد در گزارش های عملکردی 9 ماهه و 12 ماهه ای بود که نتوانست انتظارات سرمایه گذاران را برآورده کند و در ادامه با اجرای مرحل دوم هدفمندی و مسایل بودجه ای سال 93 این روند اصلاحی شدت یافت. جمالی افزود: عامل دیگری که سبب شد روند بازار سرمایه با چالش مواجه شود افزایش نرخ سود سپرده ها در اواخر سال 92 بود. چراکه سبب شد بانک ها به عنوان رقیبی جدی در جذب نقدینگی پا به عرصه رقابت گذاشتند و بازار را با کمبود نقدینگی مواجه ساختند. بنابراین عوامل دست به دست هم داد تا روند نزولی را در شاخص ایجاد کرد در حالی که فضای مثبت سیاسی هم وجود داشت. این کارشناس پیرامون وضعیت آتی بازار سرمایه اظهار داشت: معتقدم عوامل اقتصادی وزن بیشتری را در وضعیت آتی بازار سرمایه به خود اختصاص خواهد داد و می بایست با استفاده از صورت های مالی شرکت ها در خصوص ارزندگی آنها تصمیم گیری شود. وی تصریح کرد: قواعد بازی در بازار سرمایه کشور ما به گونه ای است که نمی توان نسبت به ثبات پارامترهای امروز در آینده وزن زیادی را اختصاص داد. بنابراین همواره تعدادی عوامل پیش خواهد آمد که نمی توان نسبت به آنها با اطمینان صحبت کرد مثلاً نرخ گاز پتروشیمی ها و عوارض و سایر عواملی که وجود دارد. جمالی خاطر نشان کرد: در کوتاه مدت نمی توان انتظار چندانی از بازار سرمایه در جهت بازدهی مثبت داشت و پیش بینی می شود این روند تا چند ماه آتی نیز ادامه دار باشد چراکه به نظر می رسد شرکت ها گزارش های سه ماهه و حتی 6 ماهه خیلی راضی کننده ای نداشته باشند چراکه پارامترهای اقتصادی فعلی همچون کاهش قیمت های جهانی در صنایع بزرگ به همراه رکود حاکم بر اقتصاد و کاهش تقاضای داخلی شرکت ها در ابتدای سال وجود دارد که حاشیه سود شرکت ها را متأثر خواهد نمود. این کارشناس در خصوص زمان رسیدن بازار سرمایه به یک ثبات نسبی ابراز داشت: به نظر می رسد 6 ماهه دوم سال جاری شرکت ها با رشد تقاضا برای محصولات مواجه شوند و لذا در فصل پاییز روند بهتری را تجربه کنند بنابراین گزارش های 9 ماهه مثبت تری به بازار ارایه شود مضاف بر اینکه به دلیل ادامه سیاست های کاهش تورمی احتمال کاهش نرخ سود بانکی در انتهای سال نیز وجود دارد که جمع عوامل می تواند سبب شود نسبت قیمت بر درآمد بازار سرمایه افزایش پیدا کند و روند صعودی بازار از اواخر پاییز آغاز شود. بورس نیوز

متن این نامه به شرح ذیل می باشد: موضوع: خبر مورخ 1393.4.1 با سلام و احترام، پیرو درج خبر مورخ 1393.4.1 آن سایت در خصوص برنامه افزایش صددرصدی صادرات در سال 93 به استحضار می رساند پیش بینی های بودجه سال مالی منتهی به 1393.12.29 شرکت رادیاتور ایران هیچگونه تغییری نداشته و طبق آخرین پیش بینی ارایه شده به بورس می باشد، لذا در صورت هر گونه تغییر از طریق سامانه کدال اطلاع رسانی خواهد شد. تصویر متن

تقدیر و تشکر سهامداران از مدیریت نفت پاسارگاد

13 نکته از صنعت پالایش/ گران شدن بنزین و تعدیل سود پالایشی ها

یکی از سوالات همیشه مطرح بازار سهام در یک سال گذشته " شبندر چقدر می ارزد ؟ " بوده است. کارشناسان مختلف نظرات مختلفی را در این زمینه بیان کرده و می کنند. بعضی از کارشناسان دلیل رشد بی وقفه این صنعت را تفاوت ارزش جایگرینی بیان می کنند و دسته ای دیگر رشد سود آوری این شرکت ها در سال گذشته را مهمترین دلیل رشد قیمتی این صنعت می دانند. اما نکته ای که در مورد این صنعت می توان به آن اشاره کرد ارزش بازار بالای این صنعت است تا جایی که تغییرات روند این صنعت به راحتی می تواند موجب تغییر روند شاخص کل شود. پس شناخت این صنعت می تواند به سرمایه گذاری بهتر در بازار سرمایه کمک زیادی نماید.

نکاتی در زمینه تحلیل شرکت های این صنعت

1. سهم صندوق توسعه ملی

شرکت های پالایشگاهی که نفت خام را به قیمت 95 درصد فوب خلیج فارس دریافت می کنند باید 26 درصد از درآمد حاصل از فروش صادراتی خود را به صندوق پرداخت می کردند . شرکت های صادراتی در ایران پالایشگاه نفت بندر عباس و پالایشگاه نفت لاوان هستند . البته بر اساس آخرین تصمیم گیری ها این شرکت ها از پرداخت این مبالغ معاف شده اند.

*نتیجه : این بند اهمیت خود را در صورت های مالی از دست داده است.

2. مالیات بر ارزش افزوده

ماهیت مالیات بر ارزش افزوده به گونه ای طراحی شده است که اثر سود و زیانی بر شرکت های تولید کننده ندارد و فقط به صورت جابجایی مالیات دریافتی از مصرف کننده نهایی، از شرکتی به شرکت دیگر تا رسیدن مالیات بر ارزش افزوده به ارگان های مالیاتی کشور می باشد. اما متاسفانه به اشتباه در برداشت این مفهوم، باعث شده سرمایه گذاران بازار سرمایه به اشتباه این اثر را سود و زیانی شناسایی نمایند و آن را در تصمیمات خود برای خرید سهام این شرکت ها اعمال می نمایند. تنها موضوع مهم در این زمینه مالیات های بر ارزش افزوده در سال های 89 و 90 است.در آن سال ها اختلاف نظری میان شرکت های پالایشی و توزیع کنندگان بنزین جایگاه ها درباره پرداخت مالیات بر ارزش افزوده این واحد ها به دولت ایجاد شد. چرا که شرکت های پالایشی تولید کننده بنزین موظف به پرداخت این مبلغ به دولت بودند، حال آنکه شرکت های توزیع کننده این محصول با وجود افزایش قیمت آن ، همچنان اجباری به پرداخت مالیات نداشتند.

*نتیجه : در خصوص مالیات های سال های 89 و 90 چنانچه رای به نفع پالایشی ها صادر شود، شرکت های توزیع کننده بنزین موظف به پرداخت بخشی از مالیات بر ارزش افزوده آن سال ها به دولت می شوند و هزینه مالیاتی شرکت های پالایشی برای سال های 89 و 90 کاهش می یابد.

3. اثر نرخ ارز

همچنین نرخ ارز بر سودآوری این شرکت ها تاثیر قابل توجه ای دارد ، افزایش نرخ ارز در سال گذشته باعث افزایش سود ریالی این شرکت ها و در نتیجه افزایش قیمت شدید سهام این شرکت ها در بازار شد. این شرکت ها بر مبنای دلار مبادلاتی فروش و مواد اولیه خود را تسعیر مینمایند، با توجه به ثبات دلار مبادلاتی نمی توان انتظار رشد درآمد این شرکت ها را از این محل داشت.

4. صورت های مالی مبهم

متاسفانه صورت های مالی این شرکت ها دارای ابهامات فراوان از جمله مطالبات معوق فراوان و عدم وجود اطلاعات کافی و درست در مورد نتیجه دعاوی قانونی در مورد وصول آن ، اختلافات محاسباتی در قیمت مورد معامله مواد اولیه فروخته شده به شرکت های پتروشیمی و شیمیایی ، یارانه های پرداخت نشده از سوی دولت به این شرکت ها ، مباحث مالیات بر عملکرد سالهای گذشته ، عدم برآورد صحیح مدت زمان اجرای پروژه ها در بودجه ، عدم ارتباط صحیح بین بهای نفت خام و قیمت 5 فرآورده اصلی در بودجه شرکت ها و موارد متعدد دیگری که میتواند باعث انحراف تحلیل بنیادی این شرکت ها شود. به طور مثال مابه التفاوت نرخ ارز مرجع و مبادله ای موجودی های پایان سال 1391 و فرآورده های ویژه که طبق آخرین مکاتبات صورت گرفته بین شرکت، شرکت ملی پالایش و پخش و همینطور ارگان های ذی الصلاح حاکی از الزام پرداخت این مقادیر توسط شرکت های پالایشگاهی به حساب خزانه می باشد. ولی شرکت هایی به مانند شرکت پالایش نفت بندر عباس این موضوع را نپذیرفته و برای آن ذخیره ای هم در نظر نگرفته است. قابل ذکر است این مابه التفاوت برای شرکت در حدود 2528 میلیارد ریال می باشد ( در حدود 180 ریال به ازای هر سهم) . یا در موارد دیگر شاهد اختلاف حساب در دفاتر پالایش و پخش و این شرکت می باشیم که متاسفانه در سال های گذشته بارها شاهد اختلاف مابین شرکت و شرکت ملی پخش و پالایش بر روی نرخ ها و محاسبات مختلف بوده ایم. این اختلاف ها بر عدم شفافیت شرکت افزوده است و به نظر نمی رسد به زودی شاهد رفع این مشکل باشیم.

*نتیجه: هر چه این ابهامات در صورت های مالی پالایشگاه ها باقی بماند، سودآوری این مجموعه ها دستخوش نوسان خواهد شد. مضاف بر آنکه اثر این ابهامات بر سود هر سهم در بیشتر موارد حائز اهمیت می باشد.

5. عدم وجود مکانیزم عرضه و تقاضا در فروش محصولات

شرکت های پالایشگاهی مواد اولیه خود را از شرکت ملی پالایش و پخش تحویل گرفته و مجدد محصولات اصلی خود را به شرکت ملی پالایش و پخش تحویل میدهد . در واقع این شرکت ها به صورت حق العمل کار هستند و در پایان دوره های 1 تا 3 ماهه مابه التفاوت مقدار فروش محصولات و نفت خام دریافتی را به صورت تهاتری دریافت می نمایند.

*نتیجه: این امر موجب می گردد تا شرکت پالایش و پخش با تصمیم گیری های خود به راحتی قدرت اثرگذاری در شرکت های پالایشی را داشته باشد و در عمل شرکت های مذکور نتوانند عملکرد شفافی داشته باشند.

6. عمر بالای دارایی ها

اکثر پالایشگاه های کشور دارای عمر زیادی می باشند به همین دلیل هزینه نگه داری و تعمیرات این دارایی ها رو به افزایش می باشند.

7. پرت تولید

رابطه مصرف و خوراک و تولید محصول دراین گروه حاکی از هدر رفت و پرت تولید حدود یک میلیون و سیصد هزار متر مکعب در سال است ، که به دلیل فرسودگی و تکنولوژی نسبتآ پایین ناشی می شود.خاطر نشان می سازد که حد نصاب پرت تولید در مجتمع های پالایشگاهی دارای تکنولوژی بالا در جهان حدود نیم درصد است.در بین پالایشگاه های ایران "شبریز" با پرت تولید 0.7 درصد کمترین میزان و "شتران" با 4.7 درصد پرت تولید بیشترین میزان پرت تولید را دارند. در این بین "شپنا" با 0.9 ، "شبندر" با 2 و "شاوان" با 3.9 درصد در این بین قرار دارند. در این بین "شراز" دارای پرت تولید بسیار ناچیزی میباشد و به دلیل تولید میعانات گازی میزان تولید آن به دلیل سبکتر بودن این فرآورده از میزان خوراک مصرفی آن بیشتر است.قابل ذکر است اکثر این شرکت ها در حال اجرای طرح های بهینه سازی می باشند که این امر می تواند کمک شایانی به کاهش مقدار پرت تولید نماید. البته قابل ذکر است که مقداری از این پرت تولید مربوط به عملیات خود شرکت می باشد، یعنی در فرآیند تولید استفاده می شود.

*نتیجه: با اجرای طرح های بهینه سازی از هزینه هدر رفت تولید کاسته خواهد شد.

8. موجودی کالای تولید شده و در جریان ساخت پایان دوره

مقادیر این بخش از صورت های مالی در گزارش های مختلف دارای نوسانات زیادی می باشد، قابل دستکاری بودن این مقدار نه تنها در این شرکت ها بلکه در اکثر صنایع باعث شده است که بودجه ارائه شده توسط شرکت ها قابل تغییر در طی سال شود، حتی در صورتی که تغییری در میزان تولیدات شرکت ها صورت نگیرد میتوانند سود هر سهم را با تعدیل همراه نماید.

9. قیمت گذاری نفت خام بر مبنای کیفیت

نفت خام سنگین طبق عرف بین الملل ( مجله پلاتس ) باید 1.8 تا 2.8 دلار از نفت سبک ارزانتر باشد. این در حالی است که نفت خام تحویلی به پالایشگاه ها به نرخ های تقریبآ مشابه داده می شود.به طور مثال شرکت پالایشگاه بندر عباس ترکیبی از نفت خام سنگین و میعانات گازی استفاده می نماید، این در حالی است که شرکت نفت خام را با قیمت نفت خام سبک دریافت کرده است. قابل ذکر است یکی از دلایلی که نرخ نفت خام شرکت بالاتر بوده است طبق نظر شرکت ملی پخش و پالایش، هزینه حمل نفت خام به شرکت می باشد که بالاتر از سایر شرکت ها به دلیل انتقال با کشتی می باشد. از آنجایی که هزینه حمل طبق قانون بر عهده شرکت نمی باشد نباید این هزینه به شرکت تحمیل شود.

*نتیجه: در صورت حذف هزینه های حمل شرکت های پالایشی می توانند نفت خام سنگین را به قیمت های واقعی خود و با بهای تمام شده کمتری دریافت نمایند.

10.قیمت گذاری محصولات شرکت

در حال حاضر قیمت محصولات این شرکت بر اساس قیمت های فوب خلیج فارس تعیین می شود. البته بنزین فوب خلیج فارس بر اساس اکتان 95 می باشد. به همین دلیل بنزین 87 اکتان شرکت به 97 درصد قیمت فوب خریداری می شود. که در صورت بهره برداری از طرح توسعه و کیفی سازی شرکت این محصول نیز به قیمت کامل و واقعی خود به فروش خواهد رسید. قابل ذکر است یکی از برنامه های شرکت ملی نفت در سال جاری قیمت گذاری محصولات شرکت های پالایشگاهی بر اساس کیفیت آن ها می باشد (میزان اکتان، گوگرد و بنزن ).

*نتیجه: به نظر می رسد که قیمت گذاری جدید نمی تواند انحرافی بیشتر از 2 تا 3 درصد با نحوه قیمت گذاری قبلی داشته باشد ولی می تواند سودآوری شرکت های پالایشگاهی را با تغییراتی مثبت همراه سازد.

11.طرح کیفی سازی

اکثر این شرکت ها دارای طرح کیفی سازی محصولات مخصوصآ بنزین و گازوئیل می باشند. این طرح ها بدون افزایش مقدار نفت خام مصرفی می باشند و این یعنی مقدار تولید شرکت ثابت خواهد ماند ولی ترکیب تولید محصولات در سبد تولیدات تغییر خواهد کرد. به طور مثال برای افزایش تولید بنزین، نفتا و نفت کوره کاهش پیدا خواهد کرد و به دلیل شکسته شدن کربن بیشتر تولید بنزین و گوگرد افزایش خواهد یافت. بر اساس این نکته در صورتی که نرخ محصولات کیفی سازی شده مانند بنزین و گازوئیل با مقادیر فعلی آن تغییری نداشته باشد، به دلیل کاهش محصولات دیگر مانند نفتا و نفت کوره و افزایش محصولی مانند گوگرد، سود این شرکت ها حتی کاهش خواهد یافت. برای مثال در شرکت نفت بندر عباس، زمان اجرایی شدن طرح یکی از ابهامات اصلی این شرکت در یک سال گذشته است ولی طبق آخرین برآورد ها این طرح تا پایان سال جاری راه اندازی خواهد شد. در صورتی که طرح راه اندازی شود و نرخ های جدید و کیفی شده به مقدار مناسب نباشند طرح دارای توجیه نخواهد بود و حتی می تواند به دلیل کاهش محصولاتی مانند نفتا باعث کاهش سودآوری شرکت نیز شود. طرح در مرحله اول برای ظرفیت 400 هزار بشکه ای طراحی شده است و به همین دلیل مقادیر منتشره طرح توسط این شرکت به دلیل افزایش میزان محصولات بدون افزایش نفت خام منطقی به نظر نمی رسد و باید مجددا برآورد گردد.

*نتیجه : در صورتی که طرح های کیفی سازی راه اندازی شود و نرخ های جدید و کیفی شده به مقدار مناسب نباشند طرح دارای توجیه نخواهد بود و حتی می تواند به دلیل کاهش محصولاتی مانند نفتا باعث کاهش سودآوری شرکت نیز شود.

12. طرح هدفمندی

بارها در ذهن سرمایه گذاران این سوال مطرح می شود که آیا گران شدن بنزین بر سود این شرکت ها تاثیر دارد یا خیر؟ جواب خیر است، زیرا قیمت فروش محصولات بر اساس قیمت های جهانی ( فوب خلیج فارس ) می باشد. مابه التفاوت قیمت فروش بنزین در جایگاه های سوخت و قیمت های جهانی به صورت سوبسید به این شرکت ها داده می شود.

*نتیجه: اجرای هدفمندی یارانه و آزادسازی قیمت بنزین اثر سود و زیانی بر پالایشگاه ها ندارد.

13. قیمت محصولات

مهمترین عامل تاثیر گذار بر قیمت محصولات این شرکت ها قیمت نفت خام است. قیمت نفت خام از طرفی بر قیمت محصولات تاثیر می گذارد و از طرف دیگر بر بهای تمام شده مواد اولیه شرکت، پس شناخت عوامل بنیادی ( تغییر فصل ، رشد اقتصادی ، سیاست های پولی و مالی و ...) و همچنین عوامل غیر بنیادی ( عوامل سیاسی ، تحریم ها ، ناآرامی های منطقه ای و ... ) تاثیر گذار بر قیمت نفت خام، می توانند کمک قابل توجه ی به پیش بینی روند قیمت فرآورده های نفتی بنماید.

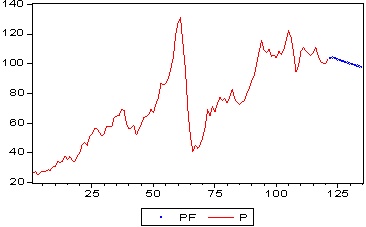

عوامل بنیادی تا حدودی بر اساس روند گذشته قابل پیش بینی می باشد، اما عوامل غیر بنیادی این گونه نمی باشند. پیش بینی صورت گرفته با استفاده از روش های اقتصاد سنجی نشان از یک روند ضیف نزولی در ادامه سال جاری برای قیمت جهانی نفت خام می باشد. میانگین قیمت نفت 105 دلار برای ادامه سال جاری می تواند مقداری منطقی باشد. شکل زیر روند ماهانه قیمت نفت طی 10 سال اخیر را نشان میدهد، با استفاده از این داده ها و یک مدل ARMA روند آتی قیمت نفت پیش بینی شده است.

نتیجه : روند نزولی قیمت نفت خام از یک سو موجب کاهش قیمت فروش محصولات شرکت های پالایشی و از سوی دیگر کاهش بهای تمام شده آن ها خواهد شد. حال آنکه باید دید میزان اثر گذاری این روند نزولی در کدام بخش اثر گذاری بیشتری دارد؟ بخش فروش یا بهای تمام شده؟

جمع بندی اطلاعات

با توجه به بررسی های فوق به جز موضوع تولید محصولات همگام با استاندارد های جهانی (اکتان بالا) که با اجرای آن در شرکت های پالایشی می توان شاهد اثرات مثبت بر قیمت محصولات و سود هر سهم این مجموعه ها بود ، مابقی موضوعات عنوان شده ، بیشتر موجبات ابهام در صورت های مالی شرکت های مذکور را فراهم نموده است به گونه ای که هر گونه تغییر منفی در آن ها می تواند آثار کاهش سودآوری را در بردارد.

بورس نیوز